Tỷ lệ R:R cố định là nền tảng quan trọng nhất trong toàn bộ hệ thống quản lý vốn của trader hiện đại — từ giao dịch thủ công, thuật toán, đến chiến lược của doanh nghiệp fintech vận hành mô hình quỹ.

Trong thế giới tài chính đầy biến động, nơi hành vi giá bị chi phối bởi dòng tiền toàn cầu, tâm lý người dùng và sự phát triển của thị trường tài chính, việc nắm vững R:R giúp trader thoát khỏi cảm xúc và ra quyết định dựa trên xác suất.

Theo Alea Research 2023, có đến 78% trader thất bại vì không hiểu rõ risk management, trong đó lỗi phổ biến nhất là “không xác định R:R trước khi vào lệnh”. Chính vì vậy, chiến lược R:R cố định trở thành tiêu chuẩn bắt buộc đối với những người muốn giao dịch nghiêm túc.

1. Risk reward ratio là gì?

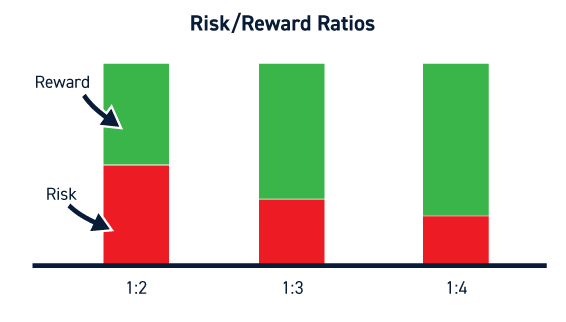

Risk Reward Ratio (R:R) là tỷ lệ giữa mức rủi ro bạn chấp nhận (risk) so với lợi nhuận kỳ vọng (reward) của một giao dịch. Nói cách khác, bạn chấp nhận mất bao nhiêu để kỳ vọng lời bao nhiêu.

Ví dụ đơn giản:

-

Bạn đặt Stop Loss = 50 pip

-

Take Profit = 100 pip

→ R:R = 1:2

Trong bối cảnh thị trường crypto–forex hiện nay, R:R không chỉ là con số, mà là một nguyên tắc chiến lược giúp trader:

-

kiểm soát drawdown,

-

giữ được tâm lý ổn định,

-

chuẩn hóa hành vi vào–thoát lệnh,

-

xây dựng tư duy xác suất thay vì cảm xúc.

Một ví dụ kinh điển của chuyên gia giao dịch Mark Douglas — tác giả “Trading in the Zone” — nhấn mạnh:

“Trader giỏi không dự đoán thị trường; họ quản trị xác suất và để hệ thống làm việc.”

R:R chính là cách đưa xác suất vào hệ thống.

2. Tại sao R:R quan trọng trong trading?

Từ khóa phụ: tại sao R:R quan trọng trong trading

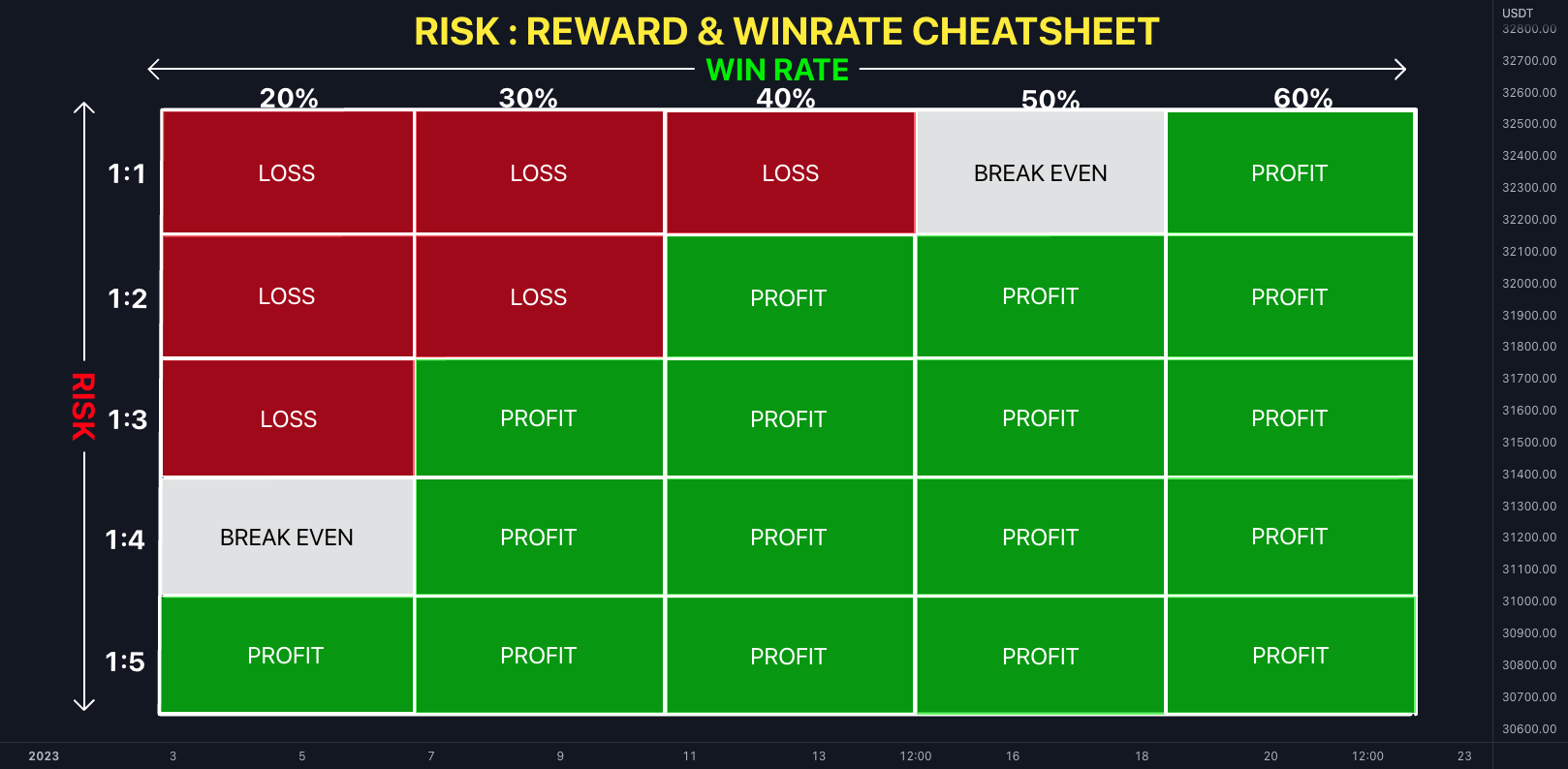

R:R quan trọng vì nó quyết định lợi nhuận dài hạn, chứ không phải tỷ lệ thắng. Hầu hết trader mới đều bị ám ảnh bởi “winrate”, trong khi các quỹ lớn lại quan tâm đến Expectancy (kỳ vọng lợi nhuận).

Công thức Expectancy:

Expectancy = (Winrate × Reward) – (Lossrate × Risk)

Điều thú vị là:

✔ Một hệ thống có winrate chỉ 40% nhưng R:R = 1:3 vẫn có lợi nhuận,

✔ Nhưng một hệ thống winrate 80% nhưng R:R = 1:0.5 có thể vẫn cháy tài khoản.

Thực tế từ thị trường quốc tế

Theo báo cáo Binance Research 2024, hơn 64% trader thua lỗ không phải vì phân tích sai, mà vì họ để Stop Loss quá rộng nhưng Take Profit quá ngắn.

Nguồn: Binance Research Market Insights 2024 – https://research.binance.com

Ngoài ra, thống kê của Kaiko Research 2024 cho thấy trong giai đoạn biến động mạnh (như thị trường crypto tháng 3/2024), những chiến lược có R:R ≥ 1:2 giữ được lợi nhuận tốt hơn gấp 3,7 lần so với chiến lược không có R:R cố định.

Nguồn: Kaiko Market Volatility Overview 2024 – https://kaiko.com/research

R:R cố định đã chứng minh hiệu quả trong môi trường biến động cao, đặc biệt khi thị trường crypto liên tục mở rộng, với thanh khoản giao ngay đạt 1,4 – 1,6 nghìn tỷ USD/tháng (CoinDesk Data 2024).

3. Tỷ lệ R:R cố định

Đây là phần trọng tâm dành cho nhà đầu tư, trader và doanh nghiệp vận hành hệ thống EA – trading automation.

Vì sao phải cố định R:R?

-

Chuẩn hóa quy trình vào lệnh

→ Dù thị trường biến động, bạn vẫn giữ nguyên nguyên tắc. -

Giảm ảnh hưởng của cảm xúc

→ Trader không dời SL/TP tùy hứng. -

Dễ dàng mô phỏng và backtest cho EA, bot hoặc hệ thống giao dịch thuật toán.

-

Tối ưu vốn trong dài hạn, đặc biệt trong phương pháp quản lý vốn kiểu “Anti-Martingale” hoặc “Fixed Fractional”.

Điều này phù hợp với các fintech trading desk – nơi mỗi giao dịch phải tuân thủ:

Rủi ro không vượt quá mức % cố định của tài khoản + tỷ lệ R:R cố định trước khi vào lệnh.

4. Mô phỏng lợi nhuận theo R:R: Con số không biết nói dối

Từ khóa phụ: mô phỏng lợi nhuận theo R:R

Đây là bảng mô phỏng chuẩn được dùng trong nhiều tài liệu của các quỹ CTA & proprietary trading firms:

Giả lập 20 giao dịch với winrate 40%, R:R = 1:2

-

Rủi ro mỗi lệnh: 1R

-

Thua: 12 lệnh

-

Thắng: 8 lệnh

Tổng lợi nhuận = 8 × 2R – 12 × 1R = +4R

Mặc dù winrate chỉ 40%, hệ thống vẫn tạo lợi nhuận dương.

→ Đây chính là sức mạnh của tỷ lệ R:R cố định.

Mô phỏng trường hợp ngược lại – winrate cao nhưng R:R xấu

Winrate = 70% nhưng R:R = 1:0.5

-

Thắng: 14 lệnh → +7R

-

Thua: 6 lệnh → –6R × 2 = –12R

→ Kết quả: –5R (lỗ nặng)

Winrate cao KHÔNG cứu được chiến lược thiếu R:R

Bài học cực kỳ quan trọng cho trader mới lẫn chuyên nghiệp.

5. Chiến lược R:R theo phong cách chuyên gia

A. R:R dành cho nhà đầu tư dài hạn

-

R:R thường lớn (1:3 – 1:5)

-

Số lệnh ít, kỳ vọng lợi nhuận dài hơi

B. Dành cho day trader / scalper

-

R:R nhỏ (1:1 – 1:2)

-

Volume lệnh nhiều, cần tính toán chính xác

C. Dành cho doanh nghiệp fintech / quỹ

-

Template quản trị rủi ro nghiêm ngặt

-

Backtest tối thiểu 1000 lệnh

-

R:R phải phù hợp volatility sản phẩm

6. Sai lầm phổ biến khi sử dụng tỷ lệ R:R cố định

Cố định R:R nhưng không cố định rủi ro %

→ Lỗi nặng nhất

Dời Stop Loss khi lệnh đi ngược

→ Phá hỏng toàn bộ chiến lược

Không backtest R:R trong nhiều điều kiện thị trường

→ R:R tốt ở thị trường xu hướng nhưng kém ở sideway

Lựa chọn R:R không phù hợp với phong cách trading

→ Scalper dùng R:R 1:4 sẽ cực khó hit TP

Kết luận

Tỷ lệ R:R cố định không phải là mẹo vặt. Nó là nền tảng quản lý rủi ro được các quỹ lớn và trader chuyên nghiệp sử dụng để:

-

thoát khỏi cảm xúc,

-

chuẩn hóa quy trình,

-

kiểm soát drawdown,

-

tối ưu kỳ vọng lợi nhuận dài hạn.

Trader mới nếu chỉ học một thứ, hãy học đúng cách thiết lập và tuân thủ R:R cố định.

Các doanh nghiệp fintech nếu chỉ chuẩn hóa một quy trình, hãy chuẩn hóa quy tắc R:R + rủi ro cố định cho mọi giao dịch.

Và nhớ rằng:

“Trong trading, bạn không cần đúng nhiều – bạn chỉ cần R:R đủ lớn và kỷ luật đủ cao.”